一、本次修订方向总体较为积极,鼓励私募资管业务发展

(一)2023年1月12日,证监会发布【第203号令】《证券期货经营机构私募资产管理业务管理办法》和【第2号公告】《证券期货经营机构私募资产管理计划运作管理规定》(下称《管理办法》和《运作管理规定》),对2018年10月22日发布的【第151号令】和【第31号公告】进行修订。

(二)本次修订方向总体上较为积极,是在资管新规正式实施一周年、行业风险显著降低、标准化资产配置比例大幅提升、行业规范显著提升背景下的适度修正。同时从本次证监会的表述来看,更多是因为当前实体经济下行压力较大,寄希望更好发挥私募资产管理业务的功能,推动私募资产管理业务加大对实体经济的支持力度。这意味着,资管领域的政策放松进程刚刚开始,与股权创投有关的放松步伐预计仍将持续。

二、放开诸多限制,大力鼓励私募股权资管业务

(一)《管理办法》明确提出符合条件的券商、基金公司,可以设立私募投资基金管理子公司等从事投资于未上市企业股权的私募资管业务。其中,《运作管理规定》明确券商应当通过设立专门的私募投资基金子公司投资于未上市企业股权。

(二)《管理办法》提出对创投基金、政府出资产投基金等另有规定的,可以不受投资其它资管产品的限制,即为创投基金、政府产业基金投资其他资管产品开了口子。

(三)《运作管理规定》进一步规范了分期缴付及扩募的条件,以满足私募股权投资分期、分步投入的合理需求。也即,封闭式资产管理计划的投资者可以分期缴付参与资金,但应当在资产管理合同中事先约定分期缴付资金的有关安排,并明确相应的违约责任。

(四)私募股权资管计划扩募的,应当符合事先取得全体投资者及托管人同意、充分披露信息、确保合理估值等条件。

(五)《运作管理规定》规定从事并购投资、私募股权投资的资管计划不受“同一机构管理的全部集合资管计划投资单一资产不超过该资产净值的 25%”限制。

(六)《运作管理规定》允许资管计划通过SPV投资于标的股权,但该 SPV不能承担募资功能,不得收取管理费、业绩报酬。也即,这里的SPV承担的是风险隔离和转让的职能。

(七)《运作管理规定》删掉“证券期货经营机构以自有资金参与单个集合资产管理计划的份额不得超过该计划总份额的 20%”,仅明确证券期货经营机构及其子公司以自有资金参与其自身或其子公司管理的单个集合资管计划的份额合计不得超过该资管计划总份额的50%。也即,放宽了管理人自有资金参与比例(参与、退出需事先取得投资者和托管人同意)。

(八)《运作管理规定》允许私募股权资管计划在财产中列支资管计划成立前的合理费用,但应取得投资者同意且充分信息披露。

(九)资管计划成立前发生的费用,不得在计划资产中列支,专门投资于未上市企业股权的资产管理计划聘请专业服务机构等事项所支出的合理费用除外。

其中,资管计划发生的费用,可以按照资产管理合同的约定,在计划资产中列支。存续期间发生的与募集有关的费用,不得在计划资产中列支。

三、其它变化点全面剖析

(一)鼓励优质机构自身或通过设立专门子公司开展私募资管业务

有三个规定可以体现这一导向:

1、《管理办法》明确提出鼓励优质券商规范发展私募资管业务,鼓励优质期货公司和基金公司规范审慎发展私募资管业务。

2、《管理办法》提出支持符合条件的券商设立子公司从事私募资管业务(专门从事资管业务的券商除外)。

(二)明确了“资产管理计划”的“信托属性”,同时鼓励员工持股计划

1、《管理办法》明确资产管理计划财产为信托财产,明确了资产管理计划的“信托属性”,这意味着资产管理计划的债务由资产管理计划财产本身承担,投资者以其出资为限对资产管理计划财产的债务承担责任。也即,资产管理计划财产独立于证券期货经营机构和托管人的固有财产,并独立于证券期货经营机构管理的和托管人托管的其他财产。

2、《管理办法》明确集合资管计划的投资者人数不少于2人、不得超过200人,符合条件的员工持股计划不穿透计算员工人数,这意味着员工持股计划实际上是受到政策鼓励的,即以符合条件的资管计划作为员工持股计划载体的,不穿透计算人数。

(三)证监会可以基于审慎监管原则,实施差异化监管

《管理办法》明确证监会可以基于审慎监管原则,根据证券期货经营机构公司治理、内控合规及风险状况,对其私募资管业务规模、结构、子公司设立等实施差异化监管。

这意味着,优质金融机构在开展私募资管业务方面更受监管部门青睐。例如,《运作管理规定》允许最近两期均为 A 类 AA 级的期货公司投资场外衍生品等非标资产。

(四)将资管计划投资不符合规定的调整期限容忍度延长至20个交易日内

《管理办法》因证券期货经营机构之外的因素(如市场波动、发行人合并、规模变动等)导致资管计划投资不符合法律、行政法规和中国证监会规定的投资比例或者合同约定的投资比例的,证券期货经营机构应当在流动性受限资产可出售、可转让或者恢复交易的二十个交易日内调整至符合相关要求,较原来的15个交易日有所延长。

(五)提高资管计划在结构化发债中的限制

《运作管理规定》要求资管计划投资于同一发行人及其关联方发行的债券的比例超过其净资产50%的,该资管计划的总资产不得超过其净资产的120%。这里的债券不包括国债、央票、政策性金融债、地方政府债等品种,可以看出银行存款等品种未被豁免,且债券的计算口径包括发行人及其关联方。

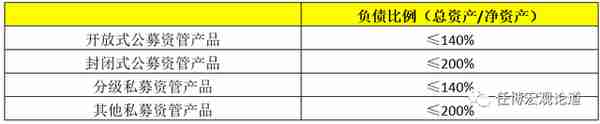

资管新规及其配套文件已经明确开放式公募、封闭式公募、分级私募和其他私募资管产品的杠杆率分别不得高于140%、200%、140%和200%。

(六)加强逆回购交易管理

《运作管理规定》明确资管计划参与证券逆回购交易的,证券期货经营机构应当加强流动性风险和交易对手风险的管理;应当按照穿透原则对交易对手的财务状况、偿付能力及杠杆水平等进行必要的尽职调查,对不同的交易对手实施交易额度管理并进行动态调整;应当建立健全证券逆回购交易质押品管理制度,根据质押品资质审慎确定质押率水平,持续监测质押品的风险状况与价值变动,质押品按公允价值计算应当足额。同时,资管计划应当合理分散逆回购交易的到期日、交易对手及回购证券的集中度。

(七)明确管理人仅可在分红、退出、清算时提取业绩报酬

《运作管理规定》明确业绩报酬应当从分红资金、退出资金或清算资金中提取,从分红资金中提取业绩报酬的频率不得超过每6个月一次,且业绩报酬的提取比例不得超过计提基准以上投资收益的60%。

四、查漏补缺

1、管理人应保证向投资者支付的受托资金及收益返回其参与资管计划时使用的结算账户或其同名账户。

2、投资经理应当在证券期货经营机构授权范围内独立、客观地履行职责,重要投资应当有详细的研究报告和风险分析支持。

3、不得利用资产管理计划,通过直接投资、投资其他资产管理产品或者与他人进行交叉融资安排等方式,违规为本机构及其控股股东、实际控制人或者其他关联方提供融资。

4、不得为本人或他人违规持有金融机构股权提供便利。

5、优化了合格投资者的范围,如将理财子公司纳入合格投资者范围以及将“企业年金”表述调整为“年金基金”。

6、强调不得开展“明股实债”投资,严防机构假借股权投资名义规避监管、滋生风险。

7、明确指出“专门投资于未上市企业股权的资产管理计划是指投资于未上市企业股权的比例不低于其总资产80%的资产管理计划”。