从价格波动机制上讲,现货市场与期货市场之间最大的区别在于两者之间的负反馈机制不同,联系两者的是基差。

现货市场的负反馈是产业利润的提升对产能的提振,而现货市场的负反馈失灵则大多来自于生产瓶颈。

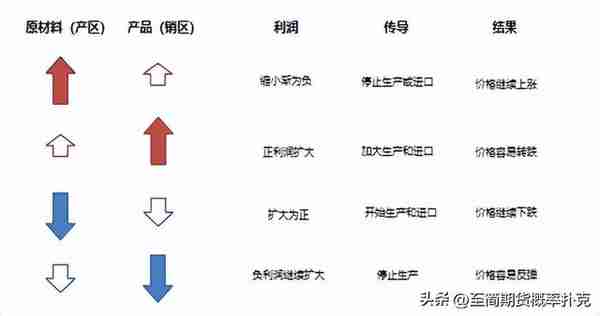

我们把一个商品的上游原料与产品之间,或者产区价格与销区价格之间做成一张表,按照上涨与下跌两种情形,会有以下四种组合:

第一种情况:上涨,但原材料(产区)比产成品(销区)涨得快。价格上涨,说明该产品本来就供小于求。原料(产区)比产成品(销区)涨得快。越涨,企业(贸易)的利润越小。越涨越没有生产的积极性,未来的商品就会越短缺。这是上涨过程中典型的负反馈失灵的例子。

第三种情况正好与第一种情况相反,原料(产区)比产成品跌得快。越跌,企业生产的利润就越大。利润越大,生产积极性就越高,产品供大于求的程度就更严重。这是下跌过程中,负反馈失灵的例子。

第二种和第四种,是负反馈机制正常工作的情形,即无论是价格上涨还是下跌,基本面的调整,对价格上涨(下跌)本身,作用都是反向的。

但期货市场并不存在像现货市场的“生产瓶颈。”

任何人,无论你是谁,只要有资金,有期货账户,都可以自由地在期货市场买入或卖出。期货上的做多或做空不需要具备厂房机、机器等生产要素,而且可以随时转换买卖地位,故期货市场的负反馈机制与现货市场是有很大不同的。

那么,这两个市场的负反馈机制的区别是什么呢?

期货市场的负反馈,主要是因为前期获利头寸的平仓。而期货市场的负反馈失灵则大多来自于期货市场的案金交易制度,即保证金不足引发大规律地纠错砍仓。

2003年,我们团队在某上市公司集团负责套期保值工作,主多上交所的天然橡胶。我曾遇到一位刚入期货行的“大户甲”。

“大户甲”问我:中国的天然橡胶一年产量是多少?

我答:50万吨左右。

“大户甲”问:合多少手?

我答:十万手左右。

过了几天,“大户甲”满头大汗地跑过来问我:我已经买了10万手了,怎么市场还有卖盘?原来,他把期货交易当作现货贸易了。

如果没有了现货市场与期货市场之间的联系,期货交易注定成为符号的炒作。要么狂涨,要么狂跌,不会有连续的顺畅趋势发生。换句话说,期货市场之所以表现出趋势性,一定与现货市场的负反馈失灵紧密联系在一起的。

现货市场与期货市场之间两种不同的负反馈机制,既有联系,也有区别,两者互为因果,相互作用,也是一组无法求解的非线性方程。

基差代表了这两者之间的联系与不同。虽然描述两者之间关系的非线性方程无法求解,但这并不耽误通过基差来跟踪两者之间关系。比如,当期货市场因系统性风险普通暴跌时,此时基差(现货价减期货价)大幅走高的品种应多加留意。因为,这说明来于期货市场恐慌性抛盘,并没有得到现货的响应。风雨过后,这类品种有可能划出第一道彩虹!

现货市场是一个类似于生命体的组织,它内部也存在一个类似于“拮抗装置”的负反馈机制,这个“拮抗装置”就是产业利润对现货供需,以及基差对库存的反向调节。

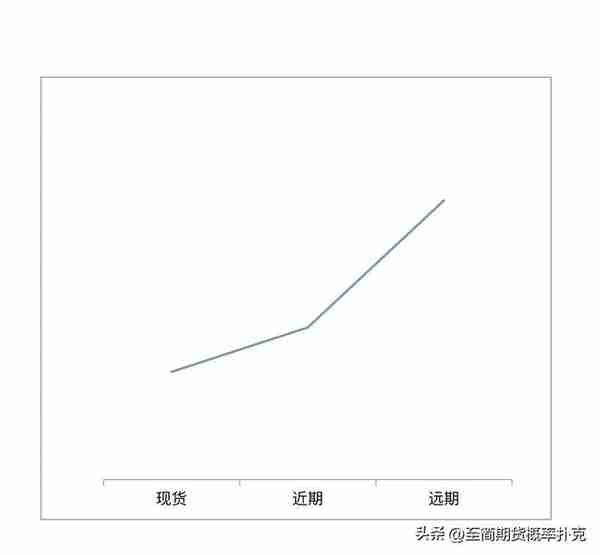

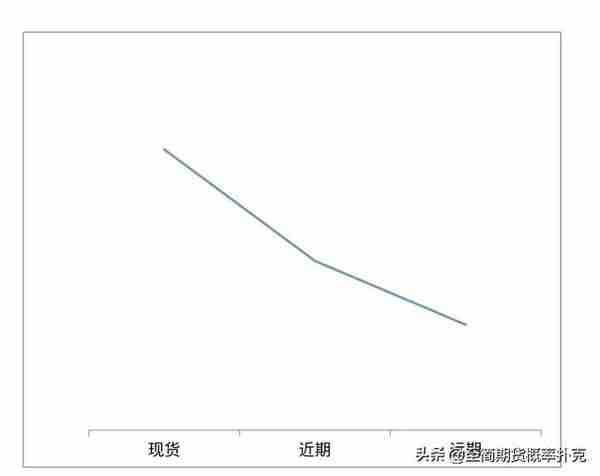

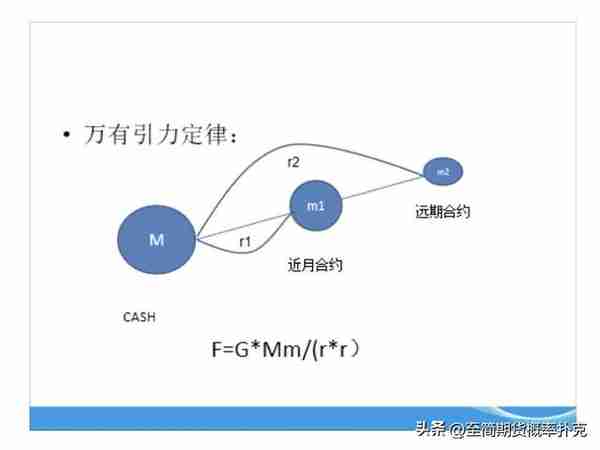

按照期货到期日的不同,我们把现货价、近月合约期货价、远月合约合约的期货价,做在同一个图表,这个图表我们称为期限结构。

期限结构一般为两种contango结构和back结构。

contango结构是指现货低,而期货价格越往后价格越高,也称之为期货升水结构。

Back结构是指现货价格高,而期货价格越往后越低,也称之为现货升水结构。

如果你经常看美国WTI原油或者布伦特原油,就会见到这种的期限结构。一般的规律是:当市场低迷的时候,市场呈现contango结构;而当原油缺缺,供不应求时,市场往往是呈现back结构。

在市场低迷时,现货端供大于求,而这期期货的高升水,吸引现货商将持有的现货,在远期期货上卖出保值或卖出套利,套保套利商的这个动作相当于锁定了现货库存,使得市场有效供给减少,也相当于把富裕的库存往远期转移。

这是一个自我调节机制,现货压力越重,远期的contango结构就上翘的越厉害,更多的库存转向远月,市场达到一个自我平衡。

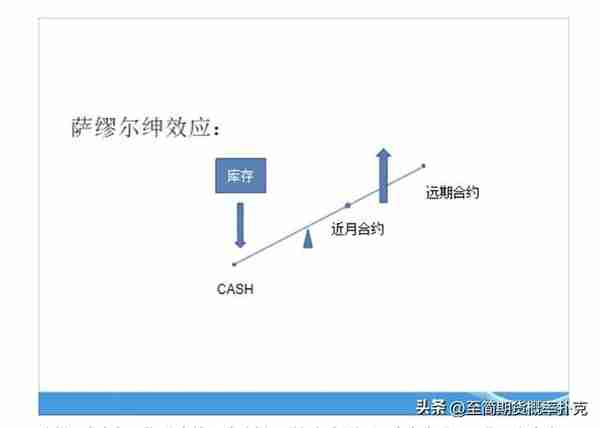

当这个contango结构如果受到某种扰动,比如期货端突现下跌,此时,contango结构会顺时钟偏转,期货比现货跌得快,套保套利商开始获利,他们开始平仓买入期货,而在现货市场上抛售库存。这个动作将使contango结构逆时针偏转,重新回到原来的位置。市场通过期货套利,来实现库存在现货端和期货端来回转移,从而完成负反馈作用。

这样,库存与远期升水就形成这样一种翘翘板关系:库存上升,现货压力变大,远月升水上升。库存变小,现货压力变轻,远月升水下降。这个模型是做期现套利时,优化空头头寸的最主要的依据,我们称之为在contango的坡地上来回奔跑。

现货产业利润与产能和需求之间,同样存在着反向调整的关系。

利润越高,产能则越大,反之,利润越低,产能自然会减少。但真实的现货市场并不存在着完美的负反馈关系。

比如,玻璃生产线的冷修。即使玻璃价格已经很低,但冷修的成本也巨高,厂家在现金流尚能忍受的前提下,一般不会冷修。生产端停不下来,销售依然低迷,低价并不促进产能减少,市场则进入负反馈失灵状态。厂家不愿出清产能的另一个原因是销售端的考虑。每一个生产商和供应商都有下游客户。一旦生产停止,就意味着终端客户将离你而去。

产业利润与供需之间的负反馈调整的难度不同,造就了不同品种间的“趋势属性”。

农产品一年一种植,一年一收割。所以农产品一旦有趋势,大致要维持一年左右。而矿类商品的生产周期则更长。利润对产能反向调节的难度,决定了一个品种的“趋势属性”。这就是为什么,同样的一套量化策略,放在螺纹钢上屡试不爽,用到PTA上却屡战屡败,是因为各个商品的产业利润对其产能反向调整的难度是不同的。

现货价格和期货价格之间,满足万有引力定律:

即离交割日越近,现货与期货价格之间的联系就越紧密,该公式,是我们过去在套利部门工作时,在临近交割月的时候,收割升贴水的主要依据。