2018年,对于昔日叱咤上海滩的浦发银行来说并不友好。从年初的天价罚单到18年5.23亿罚款,从偏高不良率再到业绩相对失色,可谓是多事之秋。

2019年3月25日晚,浦发银行公布2018年年度报告,营业收入1715.42亿元,同比增长1.73%;实现利润总额652.84亿元,比上年减少45.44亿元,同比下降6.51%;税后归属于母公司股东的净利润559.14亿元,比上年增加16.56亿元,同比增长3.05%。营业收入、净利润双增长背后,很多细节还需细细推敲。

一、年初遭天价罚单,2018年合计罚款5.23亿元

2019年1月19日,银监会官网发布消息称:浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

银监会认为:“这是一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,教训深刻。”对此,四川银监局对浦发银行成都分行罚款4.62亿元,给予成都分行原行长开除、2位原副行长分别降级和记大过处分,对195名分行中层及以下责任人员内部问责。

成都分行的问题也充分暴露了浦发银行内控合规管理欠缺。虽然事情暴露后,浦发银行高管表示积极整治,但是之后浦发银行仍然频接罚单。据统计,2018年浦发银行被罚24次,合计被罚5.23亿元,位列上市银行第一。由此可见,浦发银行内控路漫漫,还需不断加强完善。

二、营业收入与净利润双增长,但与同行相比相对失色

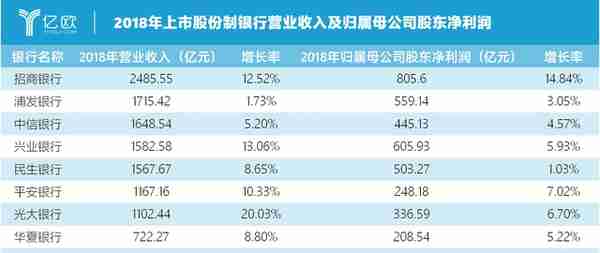

2018年,浦发银行营业收入1715.42亿元,同比增长1.73%;税后归属于母公司股东的净利润为559.14亿元,同比增长3.05%。虽然公司的营业收入与净利润实现了双增长,但是利润总额同比下降6.51%。净利润增长来源除了营业收入的增加,主要是因为免税收入由2017年的31.58亿元增加至2018年的78.78亿元,造成所得税费用比上年减少60.57亿元,下降40.58%。

从时间变化来看,2015-2018年营业收入虽然一直增加,但增长率从2015年的18.97%降至2018年的1.73%,呈现递减趋势。

同时,与其他上市股份制银行相比,浦发银行的业绩也相对失色。从营业收入来看,2018年浦发银行位居九家上市股份制银行第二,但其增长率只有1.73%,远远低于其他银行;从归属母公司股东净利润来看,位居第三,但增长率只略高于民生银行,明显低于招商银行的14.84%。

三、不良贷款率下降但仍高于同行

不良资产的消化一直是困扰浦发银行的主要问题之一。2018年浦发银行资产质量略有好转,按五级分类口径统计,后三类不良贷款余额为681.43亿元,比上年末减少3.76亿元;不良贷款率为1.92%,比上年末下降0.22个百分点;不良贷款的准备金覆盖率达154.88%,比上年末上升22.44个百分点。

浦发银行行长刘信义表示:“浦发银行已基本消化了历史包袱,不良率已接近行业平均水平。”不过,2018年浦发银行不良贷款率虽然降至1.92%,但高于其他股份制商业银行,不良资产消化仍面临很大压力。

四、零售业务成为收入增长新引擎,但信用卡不良贷款率显著提升

面对收入和净利润增长压力,浦发银行也意识到了零售业务的重要性。2018年,浦发银行大力推动零售业务发展,建立以财富管理和负债第一极,信用卡第二极,发力零售信贷第三极,培育私行第四极的多极发展格局,零售业务营业净收入达663.26亿元,占全行营业净收入的42.48%,成为第一大收入板块。

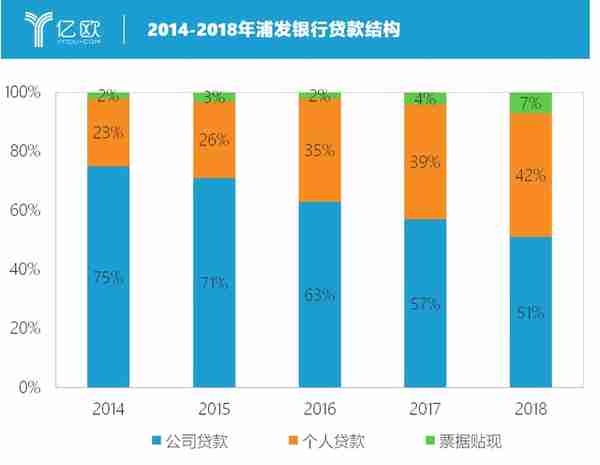

从贷款结构来看,公司贷款占贷款余额的比重最大,但个人贷款占比逐年提升。2018年浦发银行个人贷款规模达到1.48万亿元,占比达42%。

从财富管理业务来看,2018年个人理财规模突破万亿,净值理财产品规模突破4000亿元,占比提升至48.68%。对于财富管理业务,浦发银行也在积极筹备设立银行理财子公司。2018年8月,浦发银行发布公告称,公司拟出资不超100亿元,全资发起设立资产管理子公司浦银资管,浦银资管经营范围拟包括代客理财、自有资金投资、受托及投顾、融资业务等,且以监管机构审批为准。对于浦银资管设立进展,浦发银行副行长谢伟表示,目前正在紧锣密鼓进行人员招聘、风控、组织架构设计等筹备工作,也正和监管部门积极沟通,希望能够成为首批股份行筹建的披露机构。

从信用卡业务来看,2018年浦发银行信用卡流通卡数达3750.36万张,较上年末增长39.50%。报告期内,信用卡交易额18065.70亿元,同比增长51.42%;信用卡业务总收入552.78亿元,同比增长13.39%。信用卡交易额增长较快但总收入开始放缓,同时,信用卡不良贷款率明显增加,较2017年增长0.49个百分点达1.81%。2019年,浦发银行在扩大信用卡业务的同时,需要加强风控,降低不良贷款率。

五、业务持续创新,打造数字生态银行

打造数字生态银行是浦发银行提高核心竞争力的又一重要途径,如果说加强零售业务带来的是短期收入的增长,那么打造数字生态银行将会为浦发银行带来长期的收益。

2018年1月9日,浦发银行25周年行庆之日,提出了未来五年要“以客户为中心,科技引领,打造一流数字生态银行,推动全行实现高质量发展”。在2018年财报中,“数字生态银行”被提到20余次,详细展示了2018年这一年取得的成绩,主要包含以下三个方面:

1、建立创新实验室

2018年2月,浦发银行与上清所、华为、百度、科大讯飞达成战略合作,成立浦发创新实验室、浦发·华为开源技术联合实验室、浦发·百度深度学习实验室和浦发·科大讯飞智能交互实验室。其中,浦发银行创新实验室”定位于银行的“创新引擎”,浦发·华为开源技术创新实验室将推进开源技术在金融领域应用,浦发·百度深度学习实验室将共建深度学习平台,浦发·科大讯飞智能交互实验室将共同探索智能语音及语义技术。

2、成立科技合作共同体

2018年9月,浦发银行与微软、IBM、SAS、天睿信科、Temenos、银联数据、文思海辉、长亮科技、神州数码、润和软件、科蓝软件、安硕信息、赞同科技、天正软件、数聚股份、时代银通等16家公司成立科技合作共同体。“科技合作共同体”是一个由银行、科技公司、科研机构等多方机构共同组成的“开放共享、共建共赢”的生态平台,通过技术与金融服务场景的深度融合,发挥汇聚各方智慧、加速创意落地、孵化种子公司的三大功能,实现能力共享、成果共享、收益共享。

3、业务持续创新

2018年浦发银行不断进行业务创新,推出了新业务品种或开展衍生金融服务,包括i-Counter智能柜台、API Bank无界开放银行、“浦发个人贷款”小程序、“知享·慧生活”私人管家平台、金品汇、“e同行”、“浦银避险”、“借记卡在线换卡直邮服务”、“知识图谱1.0”等,通过多渠道创新吸引客户资源。

i-Counter智能柜台:通过对生物识别、音视频、4G无线等新技术的运用,促进网点业务由柜面向智能机具的迁移,提升客户服务效率和网点工作效能,助力网点数字化转型升级。

API Bank无界开放银行:通过API架构驱动,将场景金融融入互联网生态,开放产品和服务,嵌入到各个合作伙伴的平台上,围绕客户需求和体验,形成即想即用的跨界服务,塑造全新银行业务模式。

“浦发个人贷款”小程序:集在线贷款申请、房产估值、直销银行开户等功能于一体,并以数字化为经营重点,实现与各类互联网渠道的客户交互引流,推进行业聚合,打造金融业内独具特色的互联共融生态圈。

“知享·慧生活”私人管家平台:针对高净值客户的一站式非金融管家服务平台,客户可享受平台的免费权益、服务专享优惠价、惊喜活动线上免费抢等活动。

金品汇:涵盖贵金属、商品、外汇的一站式行情交易平台、一站式投顾服务平台和一站式交易培训平台。

“e同行”:同业合作体系的线上平台,以App为载体,为银行金融机构客户提供资金交易、线上撮合、资讯获取、即时通讯的渠道。

“浦银避险”:根据市场变化,适时推出浦银通、浦商盈、商品E联盟等产品,满足同业、企业、资管客户多样化避险需求

“借记卡在线换卡直邮服务”:推出“线上申请、邮寄到家、线下激活”的借 记卡新户申请和在线换卡直邮服务,并针对女性客户,推出专属“花悦卡”产品,打造借记卡线上线下闭环服务。

“知识图谱1.0”:完成企业级反欺诈系统建设并投入使用,全覆盖线上线下交易,实现交易反欺诈风控由专家规则为主向模型自学习为主的升级,并通过神经网络技术,推出知识图谱1.0版本,逐步构建智能交易风控体系。

总的来看,浦发银行资产质量有所改善,零售业务开始发挥收入增长的引擎作用,但收入和利润增长仍面临较大压力,“数字生态银行”建设或许将成为其竞争力提升的主要武器。正如浦发银行董事长高国富所说:“提升发展质量,必须以数字化转型为重要抓手,持续推进数字生态银行建设。2019年,我们将继续聚焦科技引领,加快推进科技与公司、金融市场、运营管理等实施融合,成立敏捷团队,推动各领域数字生态建设齐头并进。”