在美联储12月加息之后,美股就触顶回落,似乎兑现了加息放缓的利好。从表面上看,美股下跌与美联储鹰派言论有关,但更深层的问题是,未来美元流动性收缩带来的估值调整压力尚未结束,以及美国经济增速放缓带来上市公司利润率将继续走弱,这意味着美股未来的下跌风险尚未消散。

美国通胀已经连续几个月回落,但是引导通胀回落的主要是商品类通胀,剔除住房之外的服务通胀回落并不明显,这意味着此轮通胀回落是一个缓慢过程。更何况要回落至2%的水平,需要未来住房通胀和剔除住房之外的通胀加速回落。

拆分来看,11月美国CPI继续增长放缓,主要源于能源成本和二手车的价格下跌。剔除住房的核心服务是美联储最担心的驱动项,美联储主席鲍威尔在讲话中特别提到,和劳动力市场密切相关的住房以外服务业是理解未来核心通胀演变的最重要类别。11月,不包含住房租金的服务CPI同比增速依旧高达7.3%,较有记录以来的高位8.2%,仅仅回落0.9个百分点。

进一步分析,薪资和剔除住房租金的核心服务CPI相对同步,一方面薪资能够影响劳动力市场产生变化,因而作用于薪资—通胀螺旋的形成;另一方面,薪资将影响核心CPI中非住所分项,没有财政刺激的超额需求后,收入变化带来的常规需求也将作用于核心CPI。因此,核心服务CPI能否回落还要看薪资增长。然而,目前看,美国非农部门薪资增速回落幅度并不大,且由于劳动力市场结构性供应紧张,进一步延缓了薪资增速的回落。11月,美国非农部门时薪环比增速反而较10月加快0.1个百分点。

从美联储主席鲍威尔的表态也可以看出,美联储担心工资—通胀螺旋还会持续。鲍威尔称,美国劳动力市场仍然极度紧俏,尽管职位空缺比今年早些时候有所减少,但劳动力市场仍然失衡,目前处于或高于就业最大化水平。受退休、新冠疫情影响,劳动力市场规模有所缩减,美国存在结构性的劳动力供应短缺。失业率上升并不反映劳动力市场走弱,4.7%的失业率仍是强劲的劳动力市场。

12月美联储公布的点阵图预测2023年的联邦基金利率中位值为5.1%,较9月公布的预期值4.6%上调50个基点,这表明当前美债市场明显低估了此轮加息周期中的利率高点,意味着美股面临的流动性收紧和估值下行的风险还很大。

从经济指标来看,美国经济增长继续放缓。12月15日,纽约联储公布的数据显示,12月纽约联储制造业指数从11月的4.5跌至-11.2,预期值为-0.5,与前值相比降幅近16点,是自8月以来最严重的恶化,这意味着美国经济心脏——纽约州的制造业活动大幅减弱。同时,12月费城联储制造业指数也不及预期,为-13.8,预期为-10。

然而,目前美联储似乎并不担心经济衰退和金融市场动荡,更侧重压制通胀。鲍威尔在12月新闻发布会上称,美国经济与去年相比大幅放缓,不过数据显示本季度美国经济将温和增长。美国房地产活动已大幅减弱,更高的利率影响了商业固定投资。美联储关注的重点不是金融状况的短期变化,而是持续变化。

可以确定的是,利率上升对美国企业盈利构成冲击。美国小型企业管理局表示,随着美联储再次加息,美国中小企业正在面临巨大的债务成本压力。在盈利下行担忧下,美股风险溢价(ERP)大幅攀升,自11月中旬以来,ERP已上涨50个基点从200到250。

今年年底及明年一季度警惕几个风险冲击:一是年底的美元融资压力。货币市场与美联储资产负债表的负债方直接相关,尤其是银行准备金和逆回购工具。美联储发布的数据显示,银行准备金在去年年底达到了约4.25万亿美元的峰值,现在已经急剧下降到了约3万亿美元。

二是可能的债务上限僵局。按照历史经验,分裂的政府和国会将导致很多政策难以顺利推进,尤其是债务上限问题。美国财政部数据显示,截至12月1日,美国联邦政府债务已超过31.36万亿美元,大幅超过美国2021年23万亿美元的国内生产总值,逼近31.4万亿美元的法定债务上限。

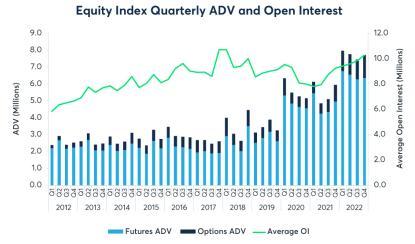

图为芝商所微型E-迷你股指期货系列合约的日均成交量和未平仓合约(按季)

总结来看,在流动性紧缩和信用收缩的经济周期中,美股大概率面临较大的下行压力。从历史经验来看,高通胀和紧缩的货币环境意味着美股大概率会陷入熊市,当前美股盈利下行的趋势尚未结束,叠加潜在的几个风险冲击,美股不宜乐观。投资者可以运用芝商所的微型E-迷你股指系列合约对冲美股潜在的下行风险。(作者期货投资咨询从业证书编号 Z001016)

本文内容仅供参考,据此入市风险自担

芝商所于2019年推出四份规格更小、更合适中小投资者的股指期货合约——微型E-迷你系列,包括:微型E-迷你标普500(代码:MES)、微型E-迷你纳斯达克100(代码:MNQ)、微型E-迷你道指(代码:MYM)以及微型E-迷你罗素2000(代码:M2K)。

本文源自期货日报